El modelo 349 es una declaración informativa en el que empresarios individuales y empresas que realizan operaciones comunitarias deben detallar dichas operaciones.

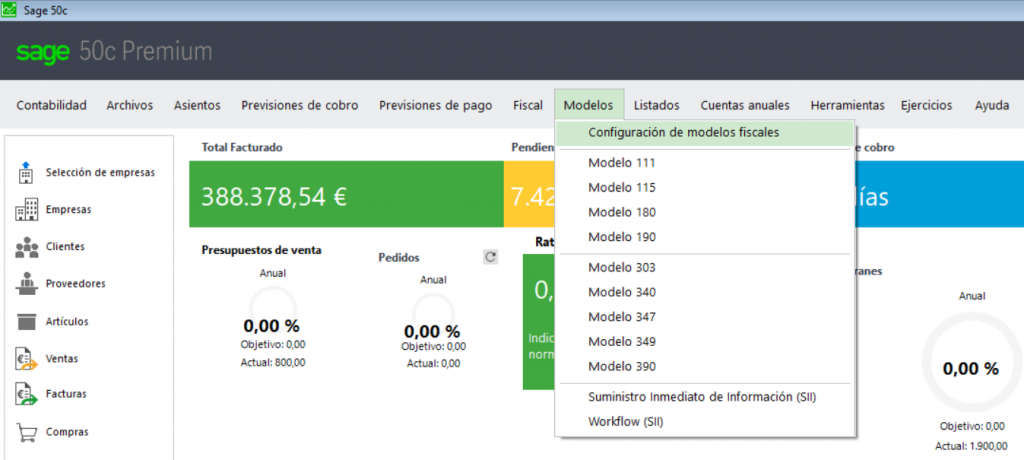

En Sage50cloud para poder generar el modelo 349 hay que realizar una configuración específica previa, para ello accederemos a Modelos\Configuración de modelos fiscales.

Cómo configurar el modelo 349

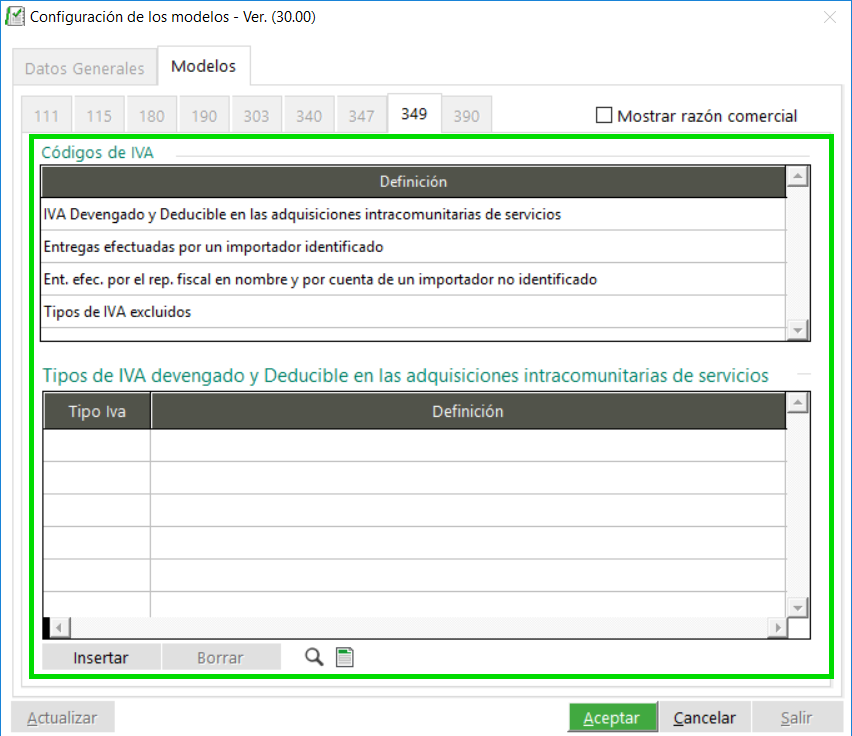

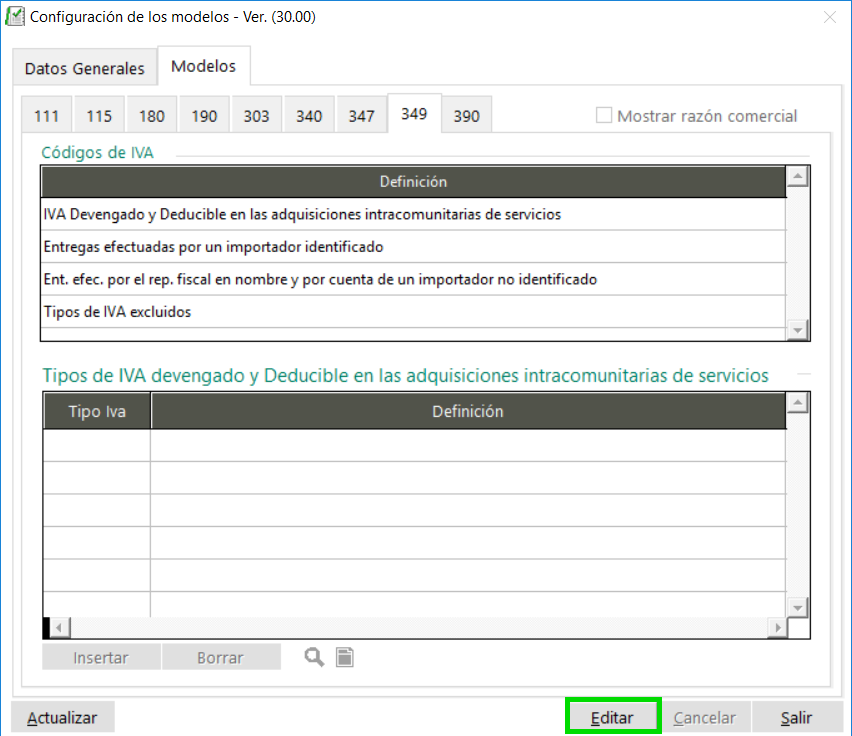

En esta ventana pincharemos en la pestaña Modelos y dentro de ésta en 349.

Para comenzar con la configuración del modelo, pincharemos en el botón Editar y se activaran los campos configurables.

La configuración consiste en relacionar cada uno de los Tipos de IVA creados y utilizados por la empresa para las operaciones intracomunitarias con los diferentes Conceptos de IVA.

En la parte Códigos de IVA, iremos asociando a cada concepto, los Tipos de IVA correspondientes, y dependiendo de la configuración de esos Tipos de IVA volcará los datos de los declarados al modelo 349 con una clave de operación u otra.

Las Claves de Operación establecidas por la AEAT para el modelo 349 y las operaciones que se consignarán según corresponda son las siguientes:

E: Entregas intracomunitarias exentas, excepto las entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares, que se consignará “T”, y las entregas intracomunitarias de bienes posteriores a una importación exenta, que se consignarán con las claves “M” o “H” según corresponda. M: Entregas intracomunitarias de bienes posteriores a una importación exenta, de acuerdo con el artículo 27.12º de la Ley del Impuesto sobre el Valor Añadido. H: Entregas intracomunitarias de bienes posteriores a una importación exenta, de acuerdo con el artículo 27.12º de la Ley del Impuesto sobre el Valor Añadido, efectuadas por el representante fiscal según lo previsto en el artículo 86.Tres de la Ley del Impuesto. A: Adquisiciones intracomunitarias sujetas. T: Entregas en otros Estados miembros subsiguientes a adquisiciones intracomunitarias exentas en el marco de operaciones triangulares. Cuando se realice alguna entrega de bienes de las mencionadas en el artículo 79, apartado dos del Reglamento del IVA. Estas operaciones, cuando sean efectuadas para un destinatario para el cual se hayan realizado entregas intracomunitarias, se consignarán en un registro independiente de aquél en que se hayan consignado estas últimas operaciones. S: Prestaciones intracomunitarias de servicios realizadas por el declarante. I: Adquisiciones intracomunitarias de servicios localizadas en el TAI prestadas por empresarios o profesionales establecidos en otros EM cuyo destinatario es el declarante.

En función de las claves de operación establecidas por la AEAT, en Sage50cloud deberemos configurar los tipos de IVA de una forma u otra y asociar esos tipos de IVA a un apartado u otro dentro de la configuración del modelo 349.

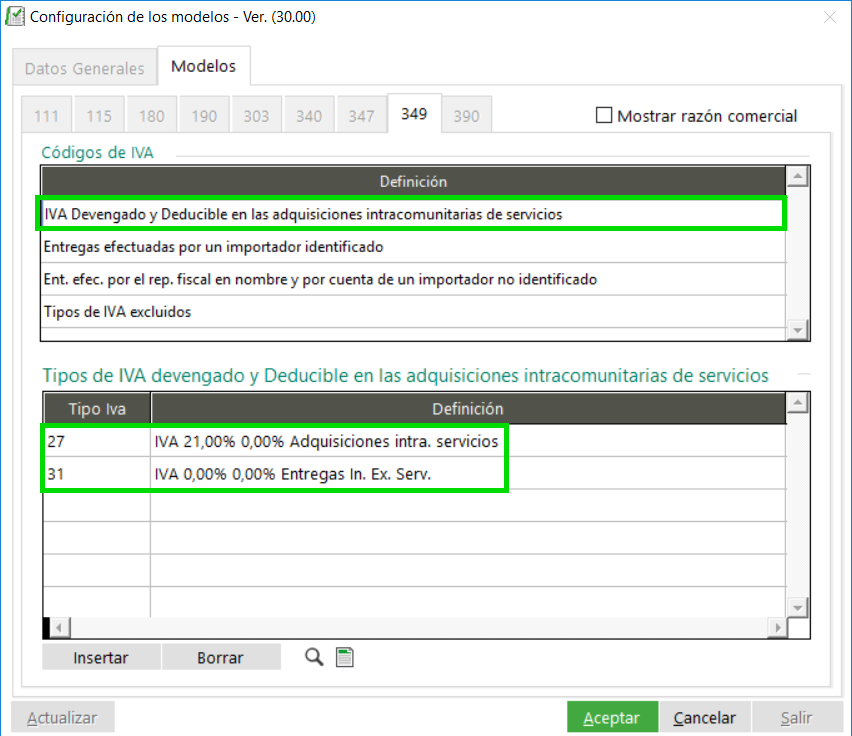

IVA Devengado y Deducible en las adquisiciones intracomunitarios de servicios: según los tipos de IVA que asociemos a este apartado y la configuración que tengan éstos, se establecerá en los declarados las siguientes claves de operación:

S: Prestaciones intracomunitarias de servicios (se tendrán en cuenta aquellas prestaciones que tienen el tipo de IVA configurado como servicio.) I: Adquisiciones intracomunitarias de servicios (se tendrán en cuenta aquellas adquisiciones que tienen el tipo de IVA configurado como servicio.)

Entregas efectuadas por un importador identificado: los tipos de IVA que asociemos a este apartado establecerá en los declarados la siguiente clave de operación:

M: Entregas intracomunitarias (se tendrán en cuenta aquellas entregas que no tienen el tipo de IVA configurado como servicio y estén asociadas a este apartado.)

Ent.efec.por el rep.fiscal en nombre y por cuenta de un importador no identificado:los tipos de IVA que asociemos a este apartado establecerá en los declarados la siguiente clave de operación:

H:Entregas intracomunitarias (se tendrán en cuenta aquellas entregas que no tienen el tipo de IVA configurado como servicio y estén asociadas a este apartado.)

Tipos de IVA excluidos: aquí asociaremos los tipos de IVA con los que contabilicemos operaciones intracomunitarias y queremos que nos excluya del modelo 349.

Para las Adquisiciones y Entregas Intracomunitarias de bienes no es necesario asociar los tipos de IVA que se utilizan para estas operaciones a ningún apartado, ya que volcará los datos de los declarados en los que hayamos contabilizado con esos tipos de IVA de forma automática al modelo 349 e irán identificados con la siguiente clave de operación según la configuración del tipo de IVA:

E: Entregas intracomunitarias (se tendrán en cuenta aquellas entregas que no tienen el tipo de IVA configurado como servicio.)

A: Adquisiciones intracomunitarias sujetas (se tendrán en cuenta aquellas adquisiciones que no tienen el tipo de IVA configurado como servicio.)

Las operaciones con clave T se deberán indicar manualmente en la generación del modelo.

Por lo tanto en función de estos apartados, iremos seleccionándolos y en la parte inferior de la pantalla añadiremos los Tipos de IVA que correspondan a cada uno de ellos pulsando en el botón Insertar.

Por ejemplo, en nuestra empresa tenemos creado el tipo de IVA 06 para las Adquisiciones Intracomunitarias de Bienes, el tipo de IVA 29 para las Entregas Intracomunitarias Exentas de Bienes , el tipo de IVA 27 para las Adquisiciones Intracomunitarias de Servicios, y el tipo de IVA 31 para las Entregas Intracomunitarias Exentas de Servicios, por lo que en la configuración del modelo 349 asociaremos en el apartado IVA Devengado en las adquisiciones intracomunitarias de servicios el tipo de IVA 27 y 31.

Las Entregas Intracomunitarias Exentas de Bienes contabilizas a clientes intracomunitarios con el tipo de IVA 29 las volcará de forma automática al modelo 349.

Las Adquisiciones Intracomuniarias de Bienes que hayamos contabilizado con el tipo de IVA 06 las volcará de forma automática al modelo 349 siempre y cuando en la configuración de la cuenta del proveedor intracomunitario tenga marcado el check “Incluir 349”.

Una vez realizada la configuración del modelo 349 necesaria, podremos pasar a generarlo.

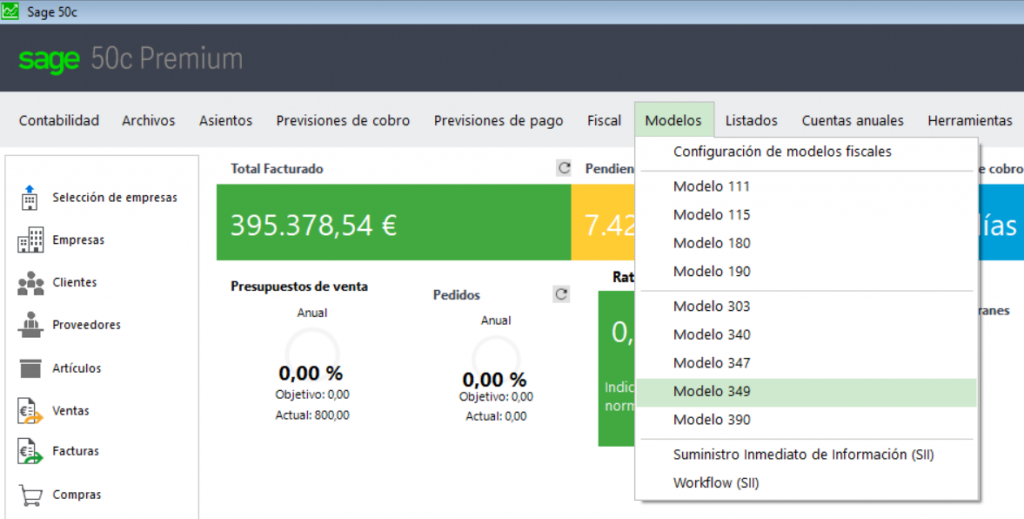

Una vez realizada la configuración del modelo 349, para generar el modelo nos dirigiremos a Modelos\Modelo 349.

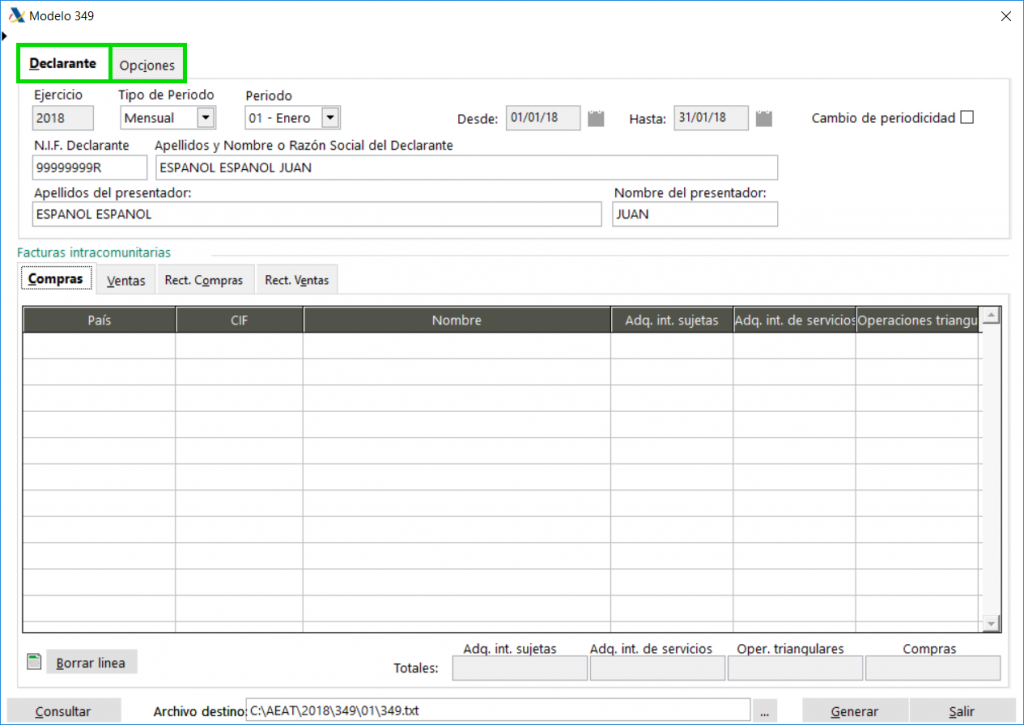

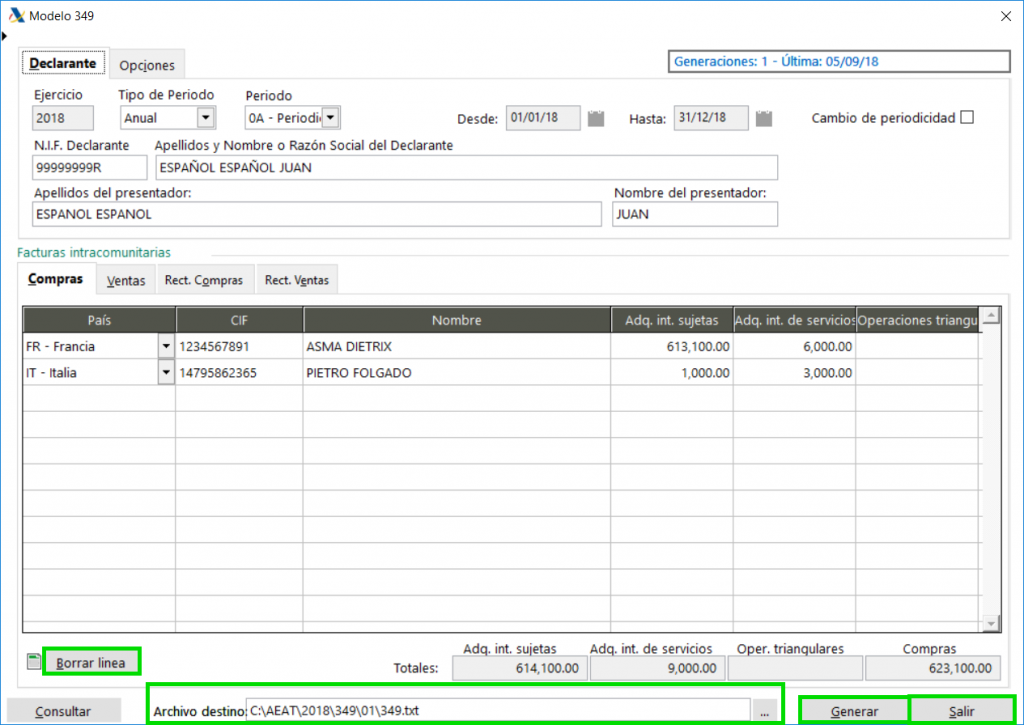

En la pantalla que se abre nos muestra dos pestañas, “Declarante” y “Opciones”, y dentro de cada una aparecerá la información y opciones correspondientes que tengamos que cumplimentar en función de la información que queramos que nos lleve al fichero que se va a generar y que presentaremos con posterioridad en la sede electrónica de la AEAT.

Declarante

En la cabecera de la pestaña Declarante nos aparecerán las casillas correspondientes a la periodicidad del periodo del que vamos a generar el fichero y los datos del declarante.

Para la periodicidad nos muestra varias opciones:

- Ejercicio: Ejercicio en el que nos encontramos dentro de la empresa.

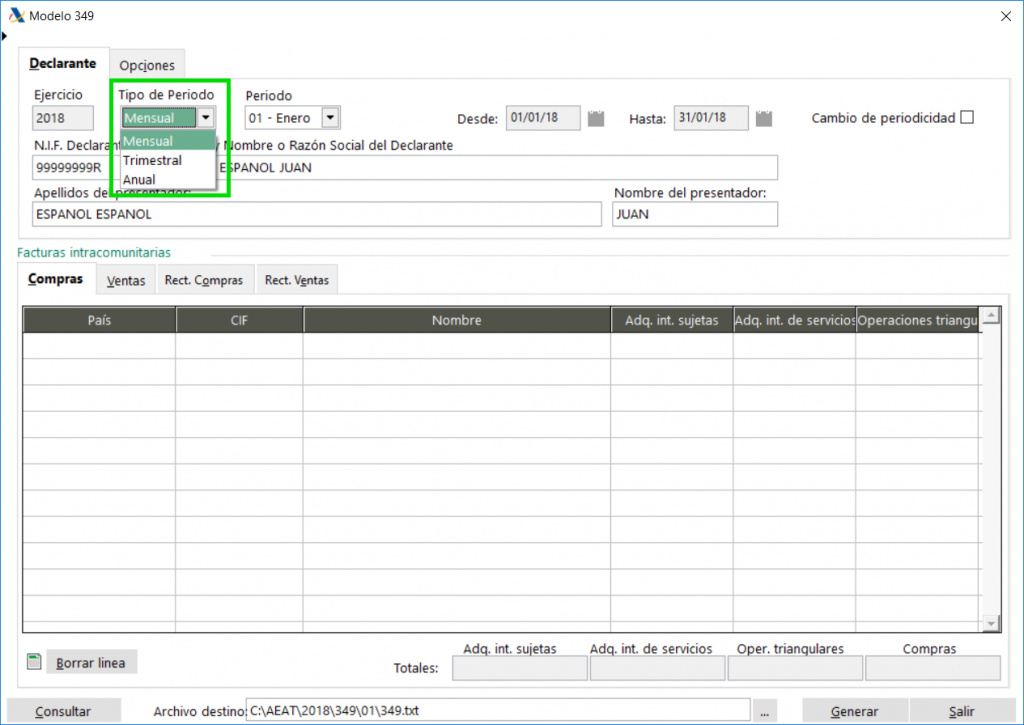

- Tipo de Periodo: tenemos tres tipos de periodos.

En función del tipo de periodo que seleccionemos nos mostrará unos periodos u otros.

Si seleccionamos Mensual, los periodos disponibles serán del mes 01-Enero al mes 12-Diciembre:

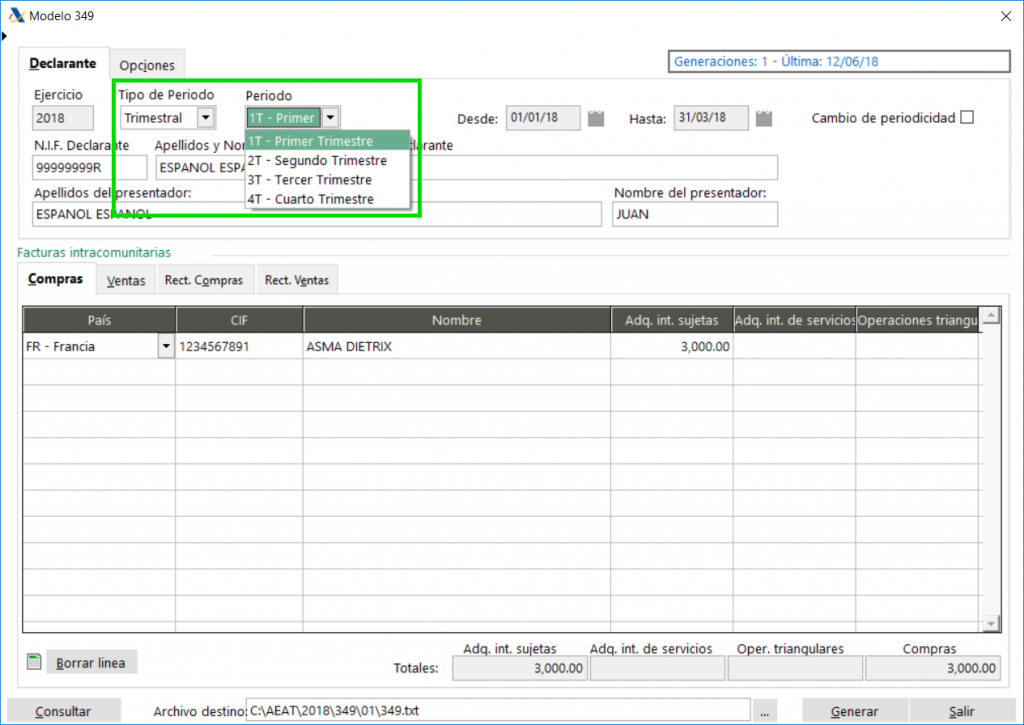

Si seleccionamos Trimestral, los periodos que podremos seleccionar serán 1T, 2T, 3T y 4T:

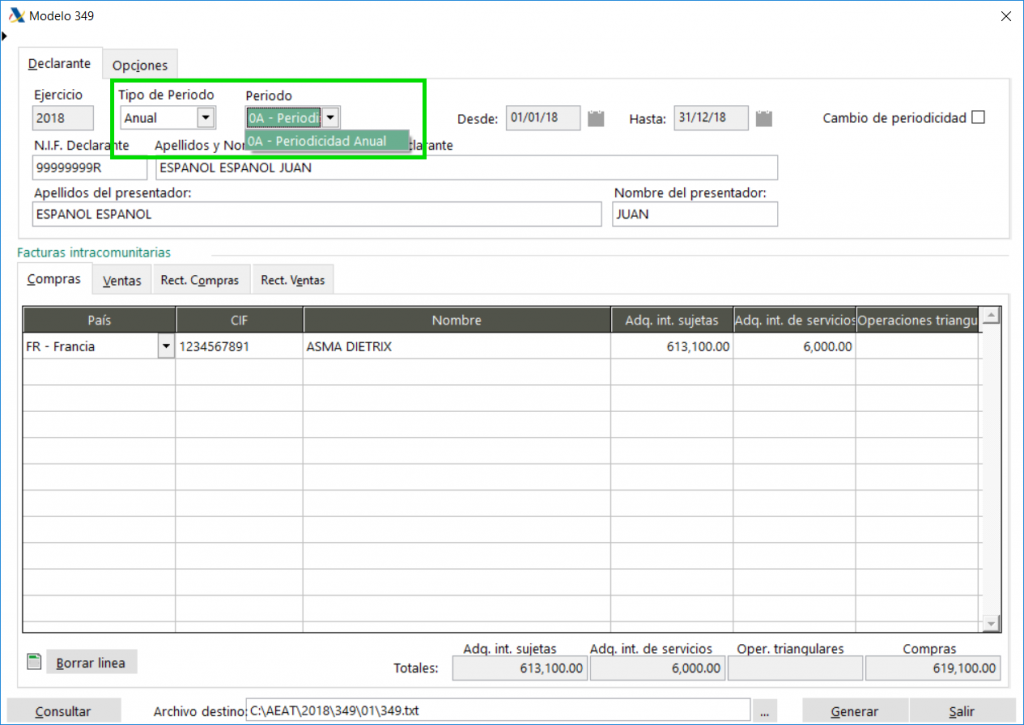

Y si seleccionamos Anual, el periodo que nos muestra es 0A-Periodo Anual.

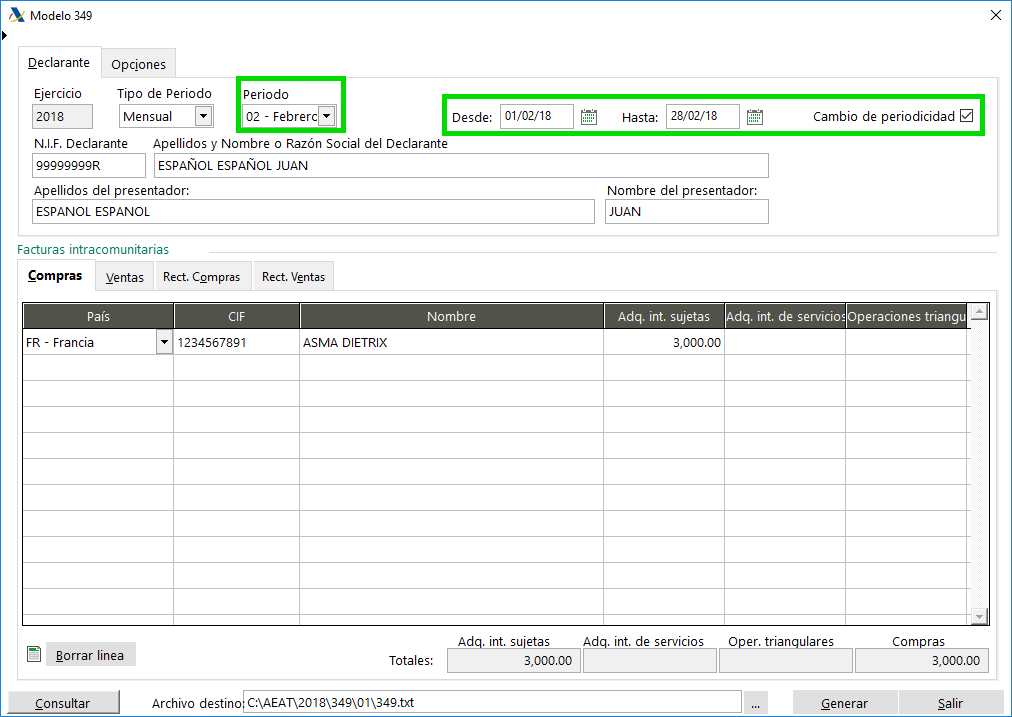

También se dispone de la opción Cambio de periodicidad. En el caso de que se produzca un cambio de periodicidad en el segundo mes de un trimestre, por ejemplo, febrero, se deberá marcar la opción de “Cambio de periodicidad”, seleccionar como periodo el del mes de presentación, en este ejemplo el 02-Febrero, e indicar el intervalo de fechas que entraran en la presentación del modelo, en este caso 01/01 al 28/02 del año que corresponda.

En el momento en el que seleccionemos el periodo correspondiente a la declaración que tengamos que generar, se mostrarán los datos de los declarados con los importes correspondientes que hayamos contabilizado en ese periodo en Facturas intracomunitarias.

La sección de Facturas intracomunitarias se divide en cuatro pestañas: Compras, Ventas, Rect. Compras, Rect. Ventas.

COMPRAS

En la pestaña Compras visualizaremos linea por linea cada uno de los declarados en los que tengamos contabilizadas adquisiciones intracomunitarias con los importes correspondientes al periodo que hayamos seleccionado.

La información que nos mostrará de cada declarado es la siguiente:

- País, CIF y Nombre: estos datos se obtienen de la cuenta del proveedor.

- Adquisiciones Intracomunitarias Sujetas: la suma de las bases imponibles contabilizadas con el tipo de IVA específico para estas operaciones y configurado como Equivalente comunitario/ISP, aparecerá reflejado por defecto en este apartado.

- Adquisiciones Intracomunitarias de Servicios: en esta casilla aparecerá la suma de las bases de los registros de IVA contabilizados a proveedores comunitarios, con los tipos de IVA que se hayan establecido en la configuración del modelo 349 en el apartado de “IVA Devengado y Deducible en las adquisiciones intracomunitarias de servicios”.

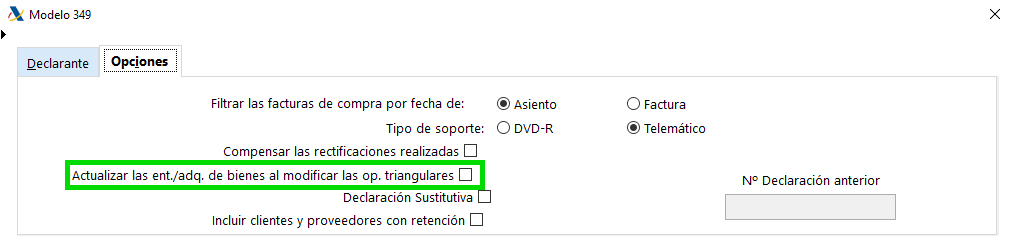

- Operaciones Triangulares: esta casilla es manual, y si corresponde se deberá indicar el importe manualmente. En el caso de indicar un importe en esa casilla, por defecto descontará el importe de la casilla de Adquisiciones Intracomunitarias Sujetas (incluso si el importe es 0.00). Si deseamos que al modificar el importe de las operaciones triangulares no nos actualice el importe de los bienes podemos desmarca la opción “Actualizar las entregas/adquisiciones de bienes al modificar las operaciones triangulares” de la pestaña Opciones.

- Totales: aquí aparece la suma de las adquisiciones intracomunitarias sujetas, adquisiciones intracomunitarias de servicios y operaciones triangulares de todos los proveedores comunitarios del periodo seleccionado, y el total de las compras que sería la suma de las tres casillas anteriores.

VENTAS

En la pestaña Ventas visualizaremos linea por linea cada uno de los declarados en los que tengamos contabilizadas entregas intracomunitarias con los importes correspondientes al periodo que hayamos seleccionado.

La información que nos mostrará de cada declarado es la siguiente:

- País, CIF y Nombre: estos datos se obtienen de la cuenta del cliente.

- Entregas Intracomunitarias: la suma de las bases imponibles contabilizadas con el tipo de IVA específico para estas operaciones aparecerá reflejado por defecto en este apartado.

- Prestaciones Intracomunitarias de Servicios: en esta casilla aparecerá la suma de las bases de los registros de IVA contabilizados a clientes comunitarios, con los tipos de IVA que se hayan establecido en la configuración del modelo 349 en el apartado de “IVA Devengado y Deducible en las adquisiciones intracomunitarias de servicios”.

- Operaciones Triangulares: esta casilla es manual, y si corresponde se deberá indicar el importe manualmente. En el caso de indicar un importe en esa casilla, por defecto descontará el importe de la casilla de Entregas Intracomunitarias (incluso si el importe es 0.00). Si deseamos que al modificar el importe de las operaciones triangulares no nos actualice el importe de las entregas intracomunitarias podemos desmarca la opción “Actualizar las entregas/adquisiciones de bienes al modificar las operaciones triangulares” de la pestaña Opciones.

- Entregas efectuadas por un importador identificado: en esta casilla aparecerá la suma de las bases de los registros de IVA contabilizados a clientes comunitarios, con los tipos de IVA que se hayan establecido en la configuración del modelo 349 en el apartado “Entregas efectuadas por un importador identificado”.

- Entregas efectuadas por el representante fiscal en nombre y por cuenta de un importador no identificado: en esta casilla aparecerá la suma de las bases de los registros de IVA contabilizados a clientes comunitarios, con los tipos de IVA que se hayan establecido en la configuración del modelo 349 en el apartado “Ent.efec.por le rep.fiscal en nombre y por cuenta de un importador no identificado”.

- Totales: aquí aparece la suma de las entregas intracomunitarias, prestaciones intracomunitarias de servicios, operaciones triangulares, entregas efectuadas por un importador identificado y entregas efectuadas por el representante fiscal en nombre y por cuenta de un importador no identificado de todos los clientes comunitarios del periodo seleccionado, y el total de las ventas que sería la suma de las cinco casillas anteriores.

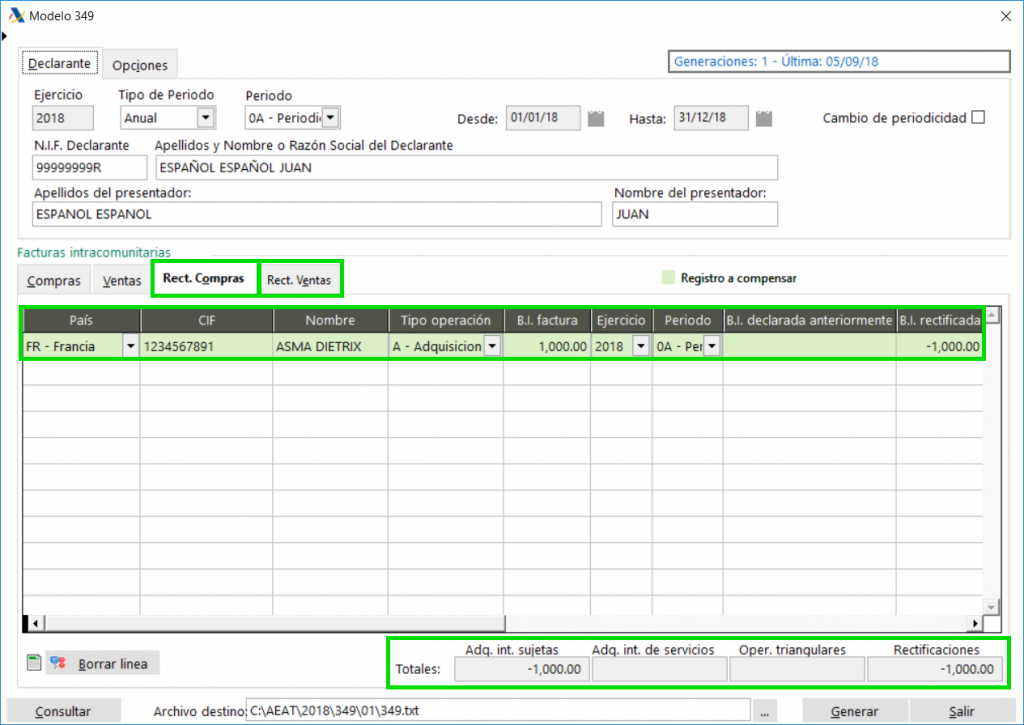

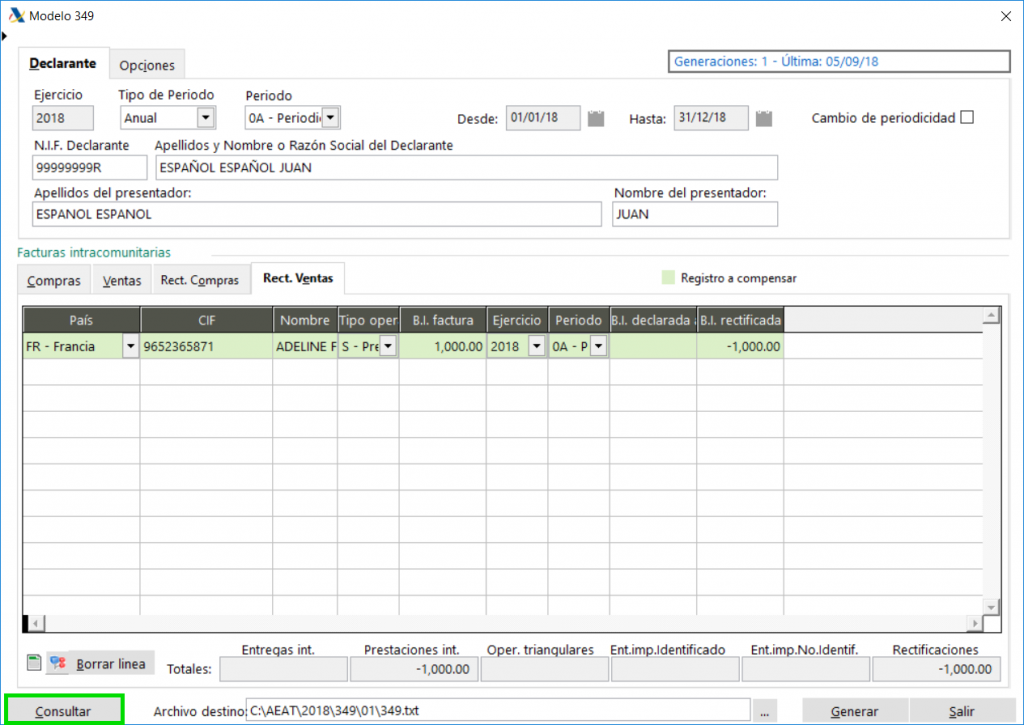

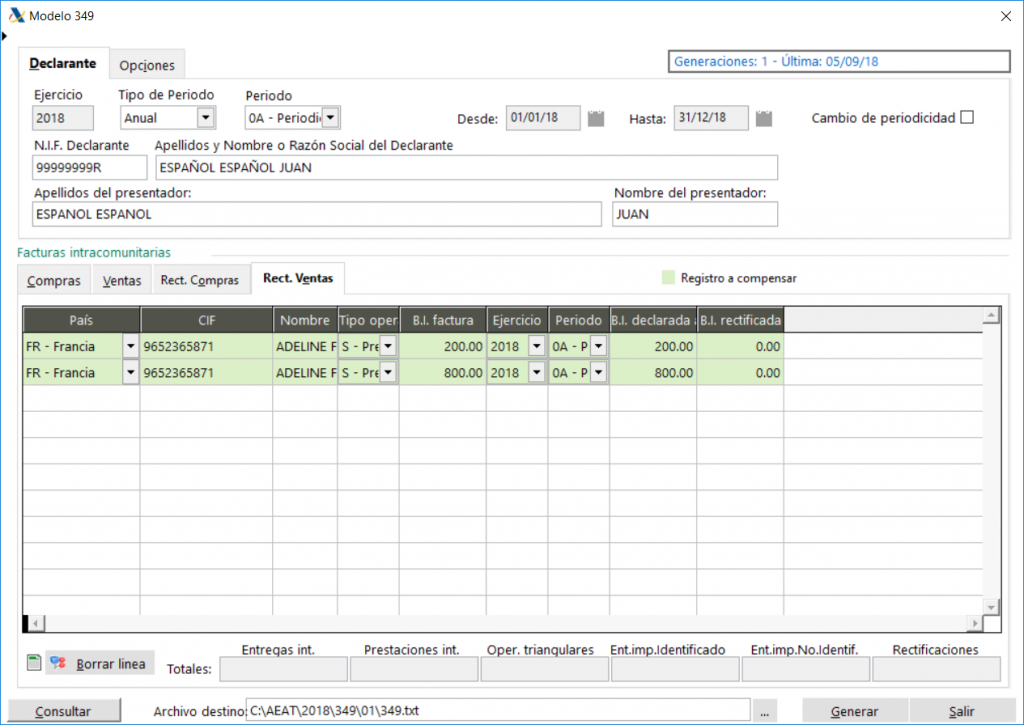

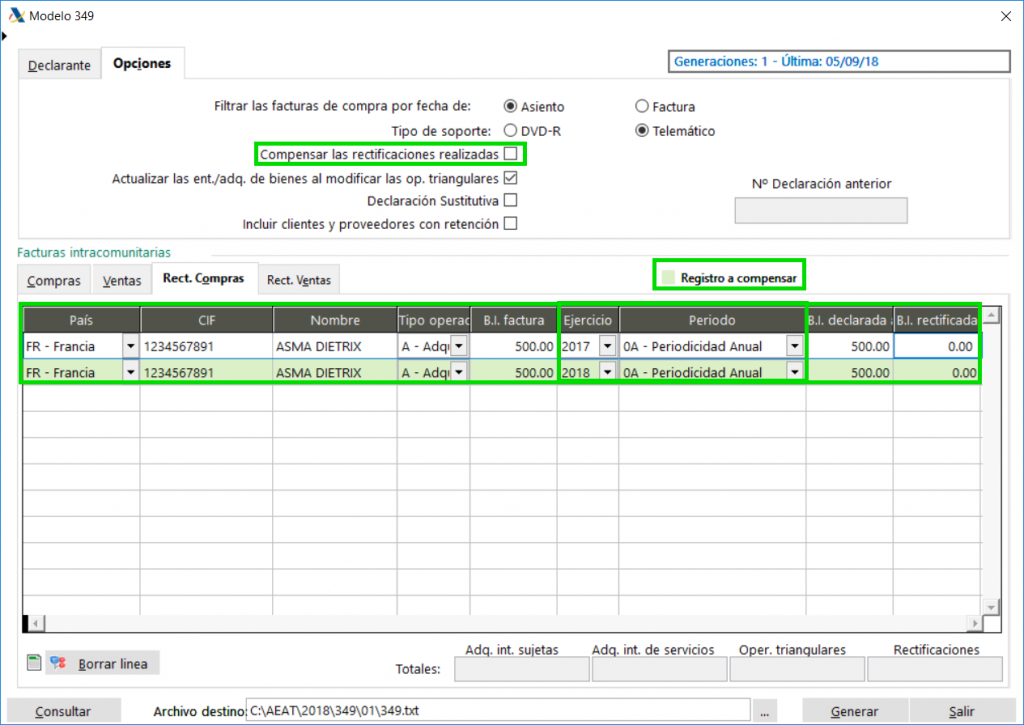

RECTIFICACIÓN DE COMPRAS Y RECTIFICACIÓN DE VENTAS

En estas pestañas nos mostrará automáticamente, linea por linea cada uno de las facturas que tengamos contabilizadas de compras y ventas donde la base imponible tenga signo negativo en los asientos de adquisiciones y entregas intracomunitarias correspondientes al periodo que hayamos seleccionado de cada uno de nuestros declarados. Cuando se genere el fichero, se agrupará la información teniendo en cuenta el país, NIF, periodo y ejercicio.

La información que nos mostrará de cada declarado es la siguiente:

- País, CIF y Nombre: estos datos se obtienen de la cuenta del proveedor/cliente.

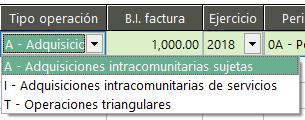

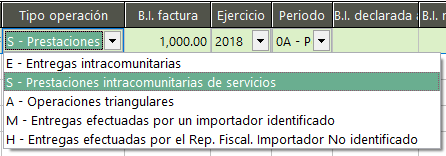

- Tipo de Operación: en función de si estamos en la pestaña de Rect.Compras o Rect.Ventas, tenemos unos tipos de operación u otros.

- Rect.Compras: tenemos tres tipos de operación. Por defecto la aplicación nos pondrá el tipo A o I, si hemos configurado el tipo de IVA en la configuración de los modelos en los servicios. Si corresponde a operaciones triangulares tendremos que establecerlo manualmente.

- Rect.ventas: tenemos 5 tipos de operación. Por defecto la aplicación nos pondrá el tipo E o S, M o H, si hemos configurado el tipo de IVA en la configuración de los modelos en los apartados correspondientes. Si corresponde a operaciones triangulares tendremos que establecerlo manualmente.

- Rect.Compras: tenemos tres tipos de operación. Por defecto la aplicación nos pondrá el tipo A o I, si hemos configurado el tipo de IVA en la configuración de los modelos en los servicios. Si corresponde a operaciones triangulares tendremos que establecerlo manualmente.

- B.I. factura: muestra la base de la rectificación con signo positivo.

- Ejercicio: se especificará el año completo del ejercicio fiscal al que corresponde la declaración que se corrige.

- Periodo: se consignará el periodo al que corresponde la declaración que se corrige. Dependiendo de la periodicidad con la que presentemos nuestra declaración, tendremos que seleccionar un periodo u otro, pudiendo ser el periodo al que corresponde la declaración que se corrige mensual, trimestral o anual.

- Base imponible declarada anteriormente: se indicará el importe de operación que se consignó en la declaración que se corrige. Este campo hay que cumplimentarlo manualmente en cada uno de los registros.

- B.I. Rectificada: En la última columna se mostrará la diferencia entre la B.I. declarada anteriormente y la B.I de la Factura. El importe de la B.I. rectificada no puede ser de signo negativo.

- Totales: aquí aparecerá la suma de la B.I. rectificada de todos los registros diferenciados por Tipo de Operación, y en la casilla Rectificaciones, el total, que sería la suma de las tres/cinco casillas anteriores, dependiendo de si estamos en la pestaña Rect. Compras o Rect. Ventas.

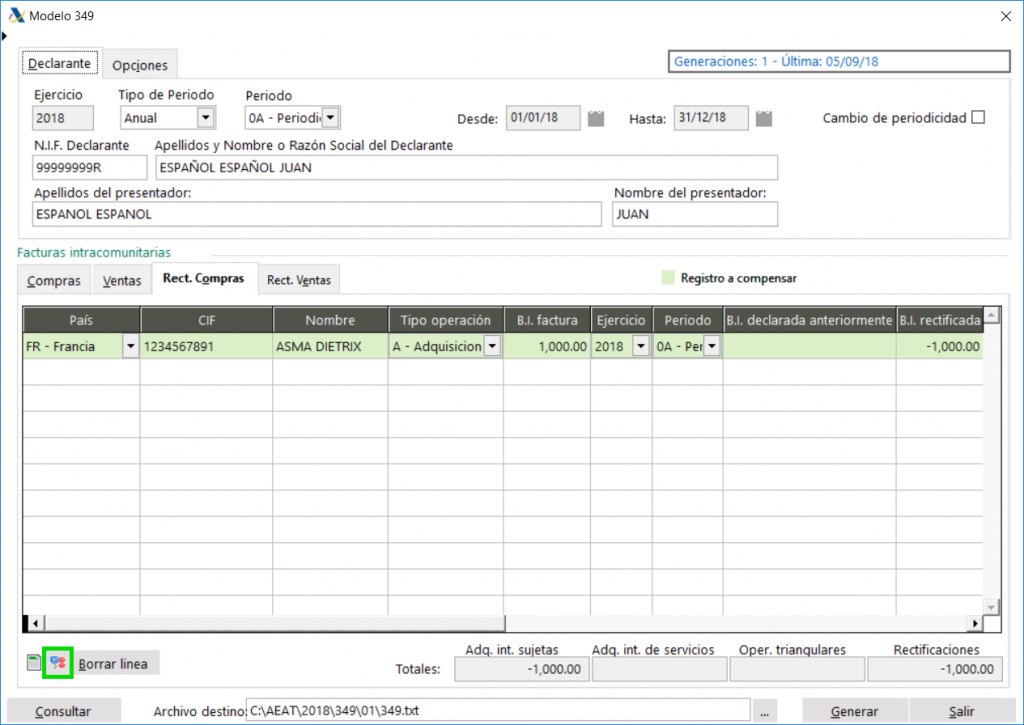

Dentro de las Rectificaciones, tenemos la opción de acceder al detalle de las mismas a través del siguiente botón:

Dicho botón se encuentra situado en la parte inferior izquierda de la ventana tal y como remarcamos.

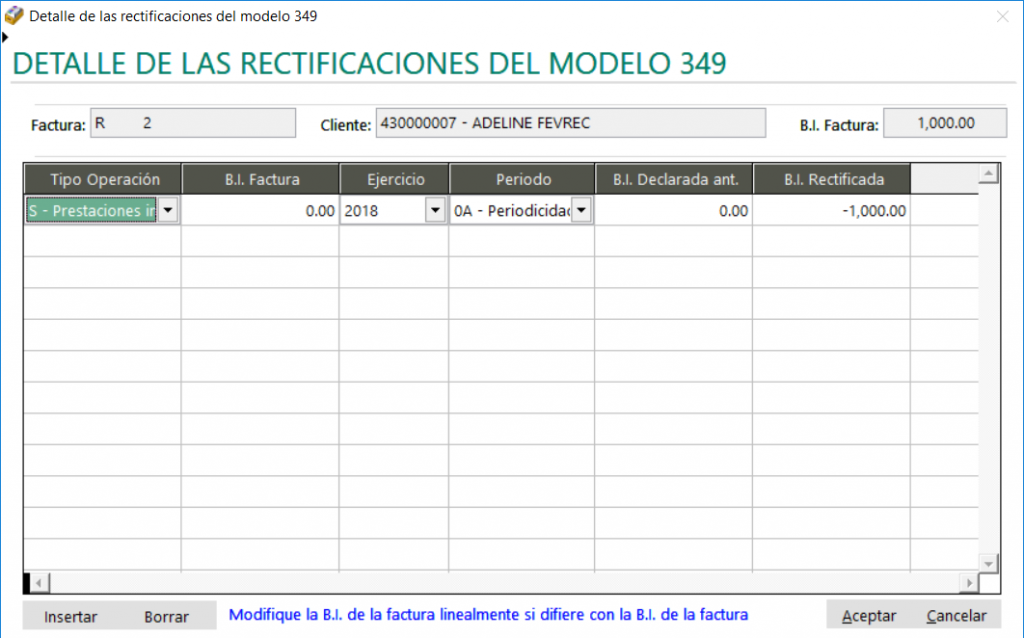

Si pinchamos sobre él, nos mostrará la ventana del Detalle de las Rectificaciones.

Desde esta ventana se puede guardar la información relacionada con las rectificaciones de cada factura y que posteriormente aparezcan reflejadas en la generación del modelo 349.

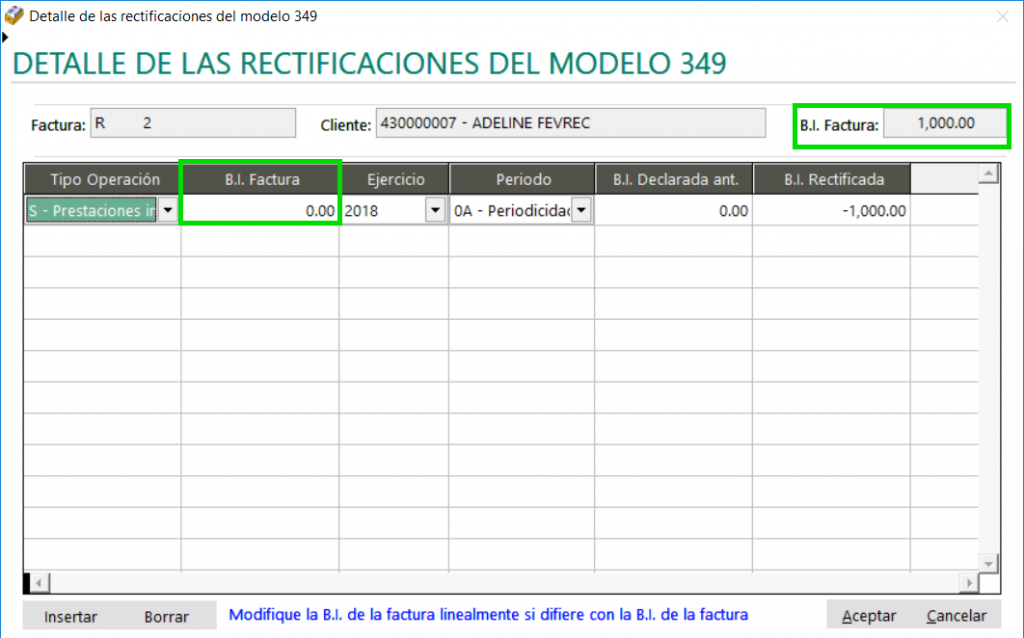

Los campos son los mismos que ne la ventana de generación del modelo, pero con dos diferencias:

1- La B.I. Factura aparece a 0.00, ya que no es necesario especificarla si el importe es el mismo que se muestra en la B.I. factura que aparece en la cabecera.

La B.I. declarada anteriormente hay que añadirla manualmente.

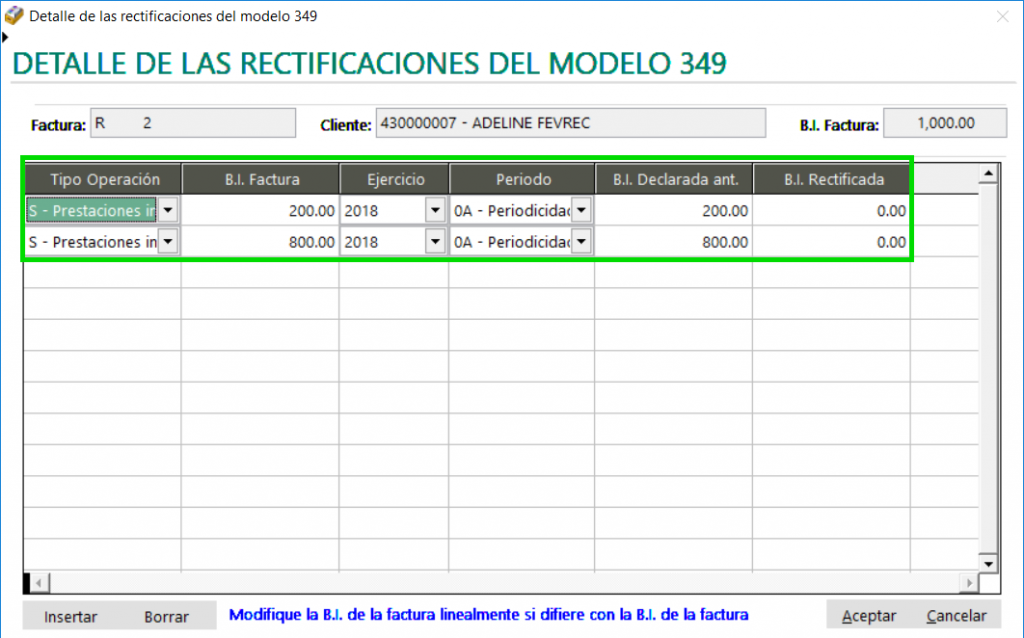

2- Se puede dar el caso de que la factura de abono corresponda a dos facturas o periodos diferentes por tanto podemos añadir los nuevos registros que sean necesarios, en cuyo caso tendríamos que especificar la B.I. Factura en cada uno de los registros, e igual que en el caso anterior la B.I. declarada anteriormente hay que añadirla manualmente.

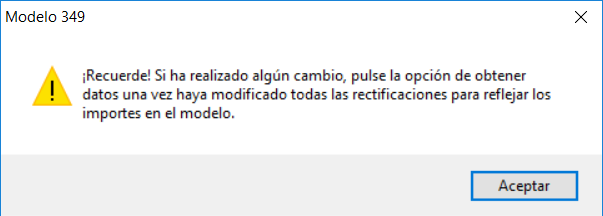

Al pinchar en Aceptar en esta ventana nos aparecerá un mensaje de aviso, indicándonos que si hemos realizado algún cambio deberemos pulsar la opción de obtener datos una vez realizadas todas las modificaciones para que queden reflejadas en el modelo.

Dicha opción se refiere al botón Consultar situado en la parte inferior izquierda de la ventana de Generación del Modelo 349.

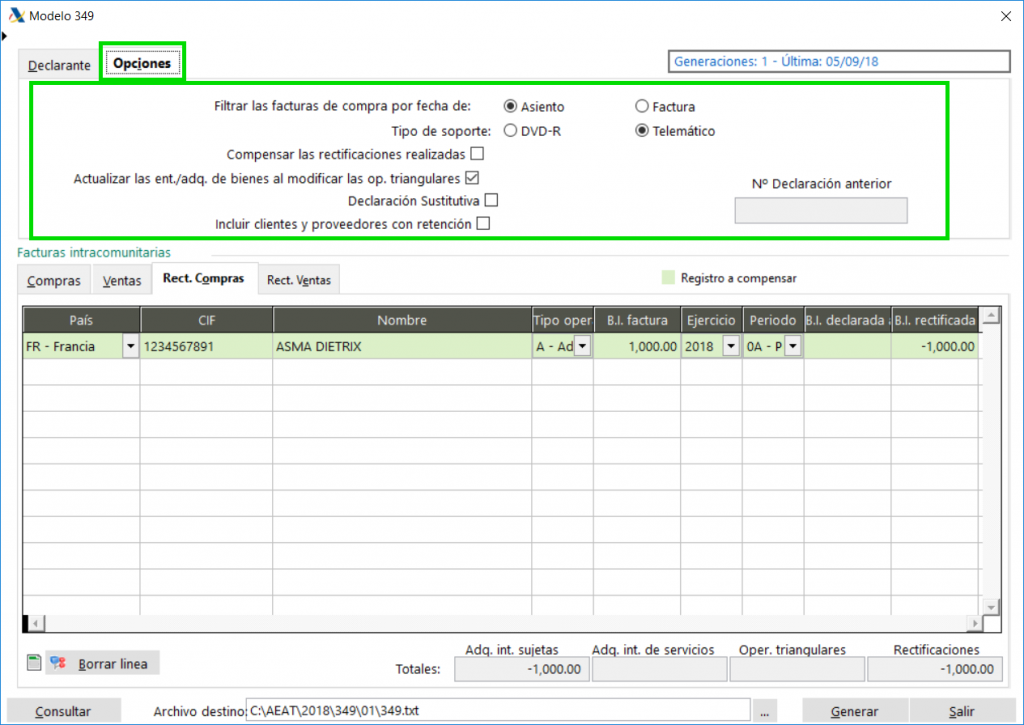

OPCIONES

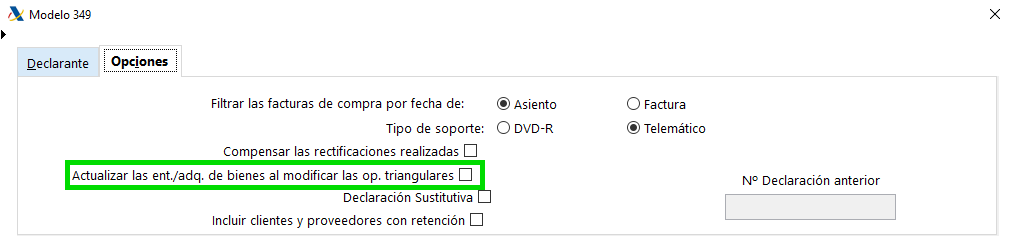

Al pinchar en esta pestaña las opciones que nos muestra son las siguientes:

- Filtrar las facturas de compra por fecha de asiento o factura. Dependiendo de lo que marquemos tomará la información filtrando por uno u otro dato.

- Tipo de soporte: DVD-R o Telemático. Por defecto marcado Telemático para que se genere el fichero correspondiente y podamos subirlo a la sede electrónica de la AEAT.

- Compensar las rectificaciones realizadas. Si se marca esta opción lo que nos hará la aplicación es que si las rectificaciones que tenemos registradas en el apartado Rect. Compras y Rec. Ventas corresponden al mismo periodo del que estamos generando la declaración, en vez de ir declaradas como rectificaciones en el modelo 349, se compensaran de forma automática con el importe registrado en el apartado Compras o Ventas según corresponda, de los declarados correspondientes y desaparecerán del apartado Rectificaciones. Para ayudar a identificar si las rectificaciones corresponden o no al mismo periodo que estamos generando, éstas si corresponden al mismo periodo, aparecerán en color verde.

- Actualizar las entregas/adquisiciones de bienes al modificar las operaciones triangulares. Si deseamos que al modificar el importe de las operaciones triangulares, tanto en el apartado Compras como en el apartado Ventas, no nos descuente el importe de las entregas y bienes podemos desmarcar esta opción.

- Declaración sustitutiva. Si lo que estamos generando es una declaración sustitutiva del modelo 349, marcaremos esta opción, y al hacerlo se activará la casilla Nº Declaración anterior, que deberemos cumplimentar.

- Incluir clientes y proveedores con retención. Si queremos que nos aparezcan los registros contabilizados de clientes y proveedores con retención deberemos marcar esta opción.

Otras opciones de las que se dispone en la ventana del Modelo 349 son:

- Borrar línea, en cada una de las pestañas de Facturas intracomunitarias, si queremos eliminar alguna línea nos situaremos sobre ella y pincharemos en Borrar línea para hacerlo.

- Archivo destino. Esta ruta se establecerá por defecto en función de lo que tengamos indicado en Modelos\Configuración de modelos, en el campo Directorio de generación de los modelos de la pestaña Datos Generales. Si fuera necesario se puede modificar la ruta desde esta misma ventana.

- Generar. Si pinchamos en generar nos generará el fichero del modelo 349 en la ruta indicada.

- Salir. Si pinchamos en salir saldremos de la ventana del Modelo 349.

Estas serían las opciones y la forma de generar el Modelo 349 en Sage50cloud.

Recuerda!! El contenido de la ayuda está realizado en base a la gama superior, por lo que dependiendo de la licencia adquirida es posible que algunas de las funciones presentadas no estén habilitadas.